港股跌穿兩萬點關口後走勢開始緩和,恒指收報19,823點,微跌0.1%。現時內需消費及產品出口業務均存在明顯不確定性,市場尋求穩定收益來源,而付費訂閱模式則可作為防守性代表。騰訊音樂(1698)季業繼續反映在線音樂業務穩定性,然而社交業務偏弱,則令該股績後未能有所表現。騰訊音樂收報42.7港元,跌5.6%。 付費訂閱模式普遍具有用戶黏性,但騰訊音樂仍須為收入及利潤尋找增長空間。(網絡圖片)

付費訂閱模式普遍具有用戶黏性,但騰訊音樂仍須為收入及利潤尋找增長空間。(網絡圖片)

騰訊音樂公布截至9月底止第三季業績,收入按年升6.8%至70.2億元(人民幣,下同);純利按年升35.5%至15.8億元。撇除非經常性項目後,經調整純利按年升28.8%至18.1億元。

期內,毛利率按年提升6.9個百分點至42.6%,主要得益於音樂訂閱及廣告收入增長,以及原創內容逐漸增加。按業務劃分,在線音樂收入按年增長20.4%至45.5億元,受惠訂戶規模提升及每戶收入增長;而產品合組多元化,亦帶動了廣告收入表現。社交服務收入則按年下跌23.9%至20.2億元,主要由於調整了部分直播互動功能,以及更嚴格的合格程序。

業務保持穩定 利潤有提升空間

高盛報告表示,騰訊音樂第三季業績基本符合預期,認為付費用戶滲透率仍有很大提升空間,而高級會員定價上漲及營運槓桿所帶來的利潤擴張潛力,應可推動明年收入增長15%,以及盈利實現高雙位數增長。該行預期,第四季及明年前景將保持穩定;維持「買入」評級,目標價54.4港元。

滙豐則表示,騰訊音樂上季收入符合預期,但經調整純利低於預期,主要由於管理費用較高。據公司提到,超級會員(SVIP)訂戶數需要達至2,000萬至3,000萬,才能有助提升每戶平均收益。而該行認為,在線音樂及社交娛樂均有提升毛利率的空間。維持「持有」評級,美股(TME. US)目標價12.5美元(折合港股約48.6港元)。

尋求訂閱數與每戶收入間的平衡

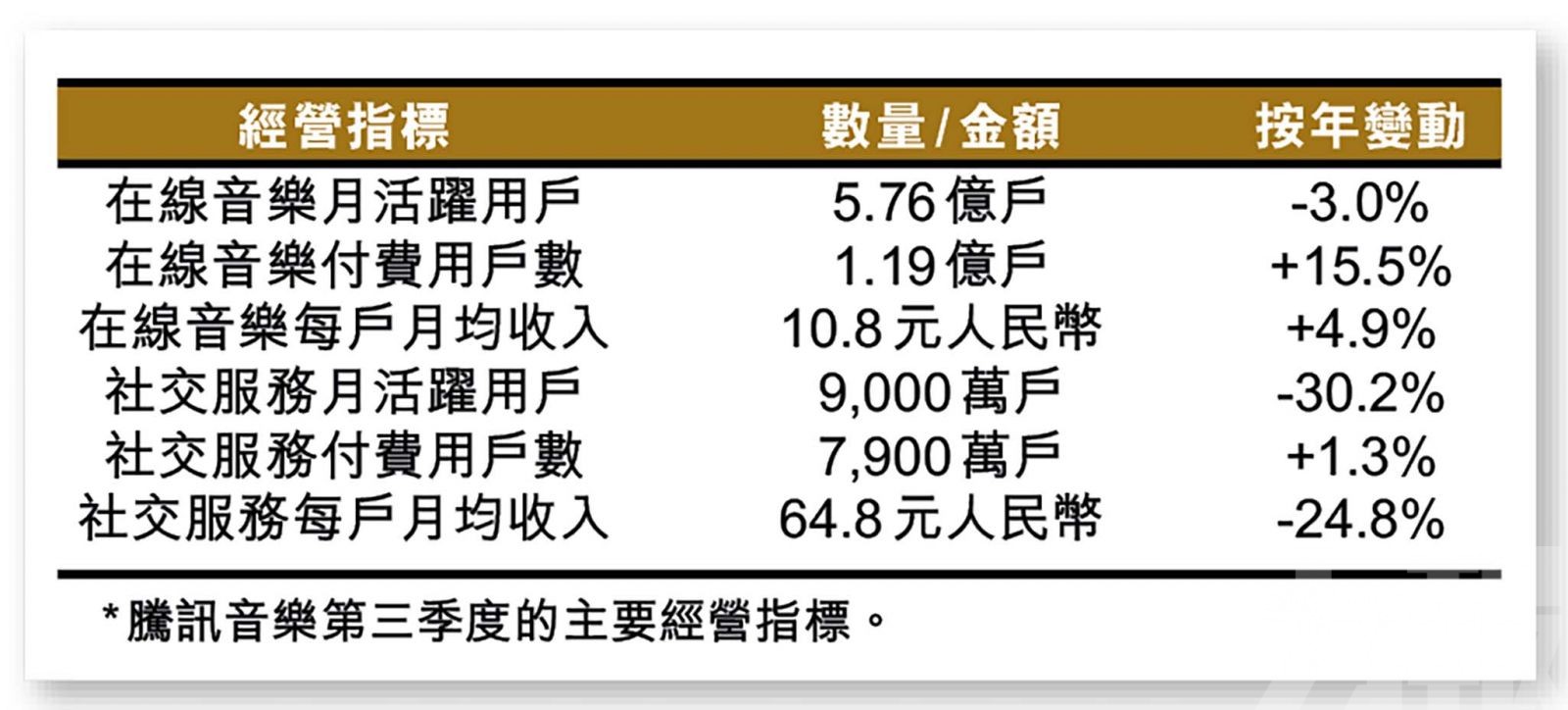

*騰訊音樂第三季度的主要經營指標。

*騰訊音樂第三季度的主要經營指標。

對於績後股價走低,瑞銀認為,騰訊音樂季績符預期,但缺乏突出表現,而且行業整體較為疲弱。該行指出,公司仍在尋求訂閱數與每戶收入之間的平衡發展,而目前SVIP用戶約為1,000萬戶,佔在線音樂訂閱數比例約8.4%,主要受到獨家內容及高品質音頻所推動。該行估計,SVIP每戶收入約15至20元人民幣,預期隨著SVIP佔比增加,將可拉動平均每戶收入水平,料第四季有望達至11至11.8元人民幣;該行亦預計在線音樂訂戶,可保持每季淨增長200萬的水平。

瑞銀下調騰訊音樂明年收入預測,以反映非付費音樂及社交服務表現疲軟;維持「買入」評級,美股目標價14美元(折合港股約54.4港元)。