恒生期內不良款貸款率急增,主要源於香港商業房地產貸款組合的評級下滑。 (網絡圖片)

聯儲局主席放風9月減息幾成定局,美股狀態回勇,惟港股未有跟隨,恒指收報17,304點,跌0.2%。重磅股滙控(0005)公布中期業績符合預期,但其附屬的恒生(0011)表現則令市場憂慮;雖然收入盈利均維持正增長,但多項重要指標出現下滑,而不良貸款率的惡化程度,則最令投資者感到意外。恒生績後收報92.35港元,跌3.7%,而母企滙控則跌2.4%。

恒生銀行公布截至6月底止中期業績,收入 按 年 升 5.1% 至 189.31 億 元(港 元, 下同);純利按年微升0.7%至98.93億元。派第二次中期息每股1.2元,總計上半年共派2.4元,按年多派9%。

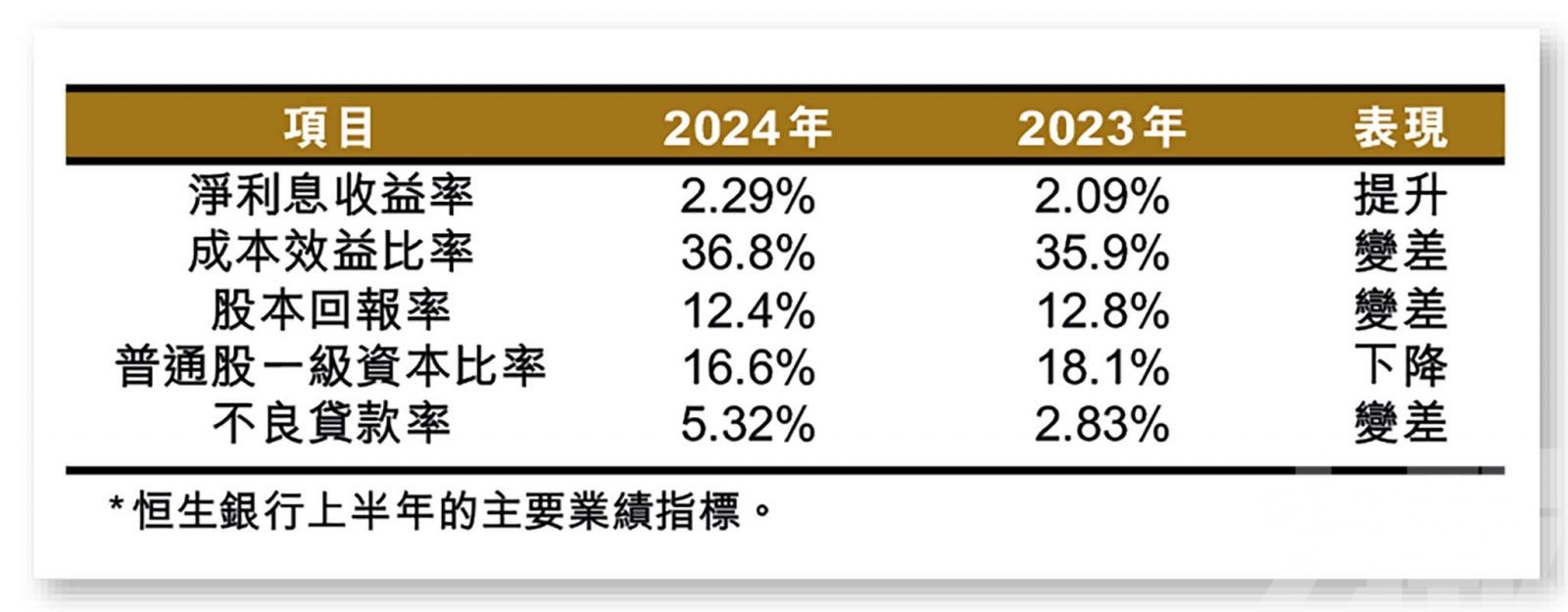

期內,淨利息收入按年增長1.9%至154.83億元;淨息利收益率(NIM)按年提升20個基點至2.29%,主要受惠於高利率環境。淨服務費收入則下跌3.8%至25.64億元,主要由於信貸需求減弱,以及信用卡獎賞的費用支出上升。

不良貸款率由去年底的2.83%,上升至今年中的5.32%,主要因香港商業房地產貸款組合評級下調所致。

強調抵押品充足 料壞賬無大影響

恒生上半年的不良貸款率急增,成為市場關注的焦點。對此,管理層在業績會上解釋,期內壞賬率急升,主要由於部分香港商業房地產客戶出現資金流壓力;指恒生在香港商業房地產的風險敞口為1,400億元,佔該行總貸款額16%,強調當中約三分二具有抵押品,認為水平充足,對銀行財務影響不大。管理層亦提到,其餘三分一無抵押貸款則主要來自上市公司,指收入來源較多元化,而且信貸表現良好,九成屬於投資級別。另外管理層亦表示,房地產仍是香港經濟主要支柱,未有計劃改變任何信貸偏向。

就股東回報方面,除了派息以外,恒生未有公布進一步回購行動,而此前的30億元回購計劃,亦將於今年9月結束。管理層則表示,在是次回購完成後,會重新評估整體資本狀況,考慮加碼回購或派息等選項,惟暫時未有特別取向。

核心營運核趨勢仍遜於預期

花旗報告表示,恒生上半年純利高於市場預期,主要由於減值費用較預期低;然而,銀行潛在核心營運趨勢仍遜於預期,包括淨利息收入等方面。該行提到,恒生的信貸成本降低為主要正面因素,上半年減值準備較市場估計低出36%,而據管理層解釋,香港商業房地產貸款組合的抵押品,有助控制信貸成本的影響。

花旗認為,恒生的淨利息收益率遜預期、費用收入疲軟、不良貸款率上升、以及較低的普通股一級資本比率等,均為是次業績的負面因素。該行予「中性」評級,目標價106元。