利率市場走向及內房貸款減值情況,都是影響港銀股今年表現的主要因素。(網絡圖片)

環球股市在2024年首周表現偏弱,港股亦隨外圍走軟,收報16,535點,全周累跌3%。聯儲局官員早前放風,暗示今年將進入減息周期,預計減息幅度平均0.75厘。減息一般會為股市帶來支持,但對銀行股則屬例外,因銀行息差或因此收窄,從而拖低盈利表現。但有分析認為,即使今年減息亦對港銀的影響仍相對有限,市場將更關於銀行內房貸款敞口的情況,而國際性銀行仍普遍較本地銀行看高一線。

聯儲局去年大力加息,帶動港銀同業拆息(HIBOR)持續走高,亦驅使香港銀行最終上調最優惠利率(P)。在存款基數穩定的情況下,加息一般有利於銀行的淨息差(NIM)表現,而幾隻港銀股於去年的淨息差亦持續擴張。

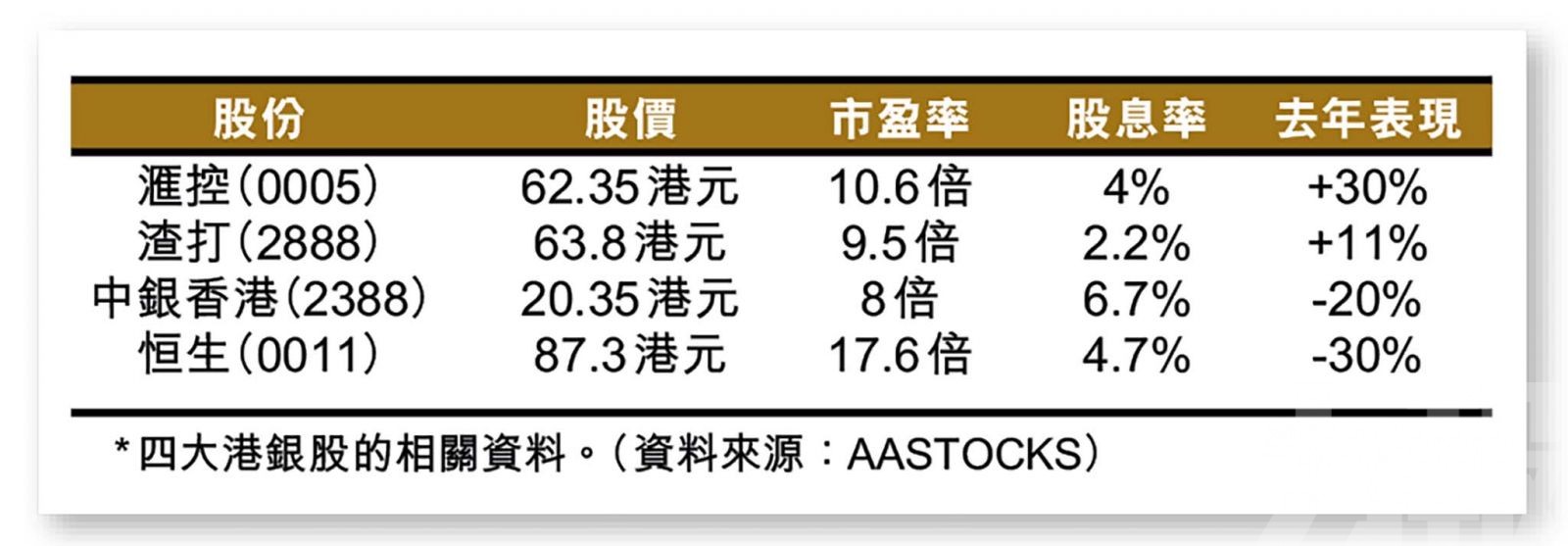

對於即將來臨的減息周期,有大行分析認為,港銀受到減息影響相對滯後,今年銀行盈利的表現,將更多受到房地產貸款減值規模大小的影響。對於滙控(0005)、渣打(2888)、中銀香港(2388)及恒生(0011)等四大港銀股,大行的展望則有一定差異。

港銀股受減息影響相對滯後

大摩報告表示,就港銀而言,今年將重點關注利率走勢的影響,該行預計或最快於第二季開始減息,但由於重新定價滯後,以及部分銀行已實行對沖,料銀行淨息差最快於明年才會見到影響。該行表示,投資者或希望預估明年的淨息差走向,但此舉甚具挑戰性,因目前利率走勢仍存在不確定性,而銀行股將受到利率預期影響,因利率走低一般會為銀行股帶來逆風。但該行亦指,寬鬆貨幣政策及經濟軟著陸仍有利於貸款增長,以及信貸風險改善,因此即使美國利率降至2.5厘水平,銀行的股本回報率仍會有支持。

該行預期,港銀今年淨息差將大致穩定,而股本回報率則有望輕微上升;行業中偏好滙控,因有回購及派息支持,予「增持」評級,目標價78.4港元;其次則為渣打,亦予「增持」評級,目標價84.6港元。對中銀香港及恒生均予「與大市同步」評級,目標價分別24.1及90.5港元。

高盛偏好內房敞口低的股份

高盛報告則表示,內地房地產的風險敞口,令港銀損失風險上升,惟市場已有預期,因此股價已基本反映相關負面因素。該行亦指,目前港銀在本地房地產貸款的減值並不嚴重,但內房敞口則大得多,預期不少銀行今年將需要適度計提撥備,但料對盈利影響仍然有限。

高盛指出,渣打屬港銀中內地商業房地產敞口最低的一個,而這將是相對優勢,而滙控方面則具有更強的資產負債表,以及更高的資本回報能力;該行維持兩股「買入」評級,渣打及滙控目標價分別85及84港元。對中銀香港亦予「買入」評級,目標價28.8港元;對恒生則維持「沽售」評級,目標價107港元。