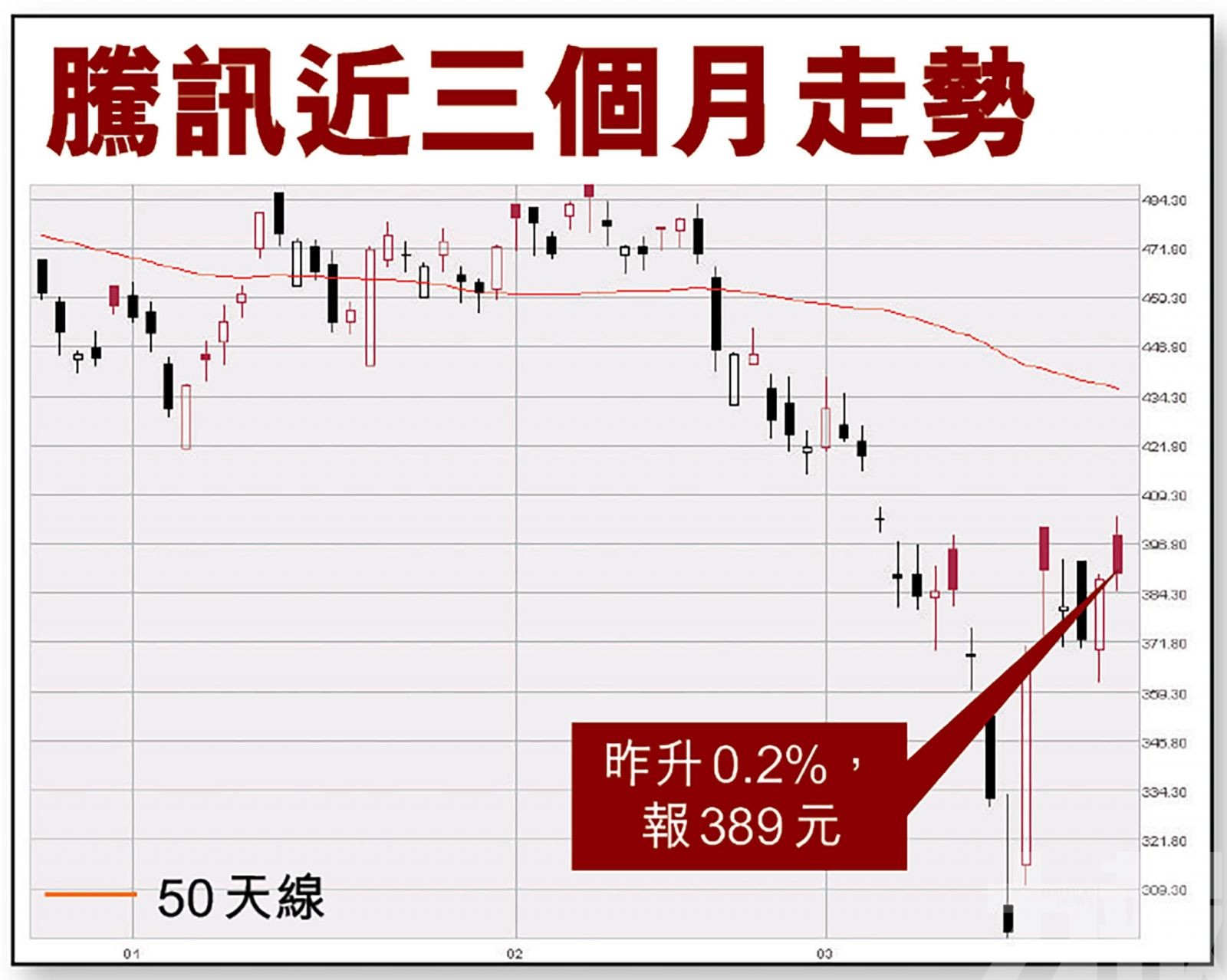

騰訊(0700)昨(23)日收市後公布業績,騰訊上季營收約1,441.88億元(人民幣,下同),按年升8%,遜預期的1,453.06億元;列賬純利約949.58億元,按年增60%,勝預期的314.99億;經調整純利248.80億元,按年跌25%,遜預期的292.03億元。每股盈利9.957元,派末期息每股1.6元,按年不變。全年計,收入5,601.18億元,按年增16%;純利2,248.22億元,按年增41%;經調整純利1,237.88億元,按年增7%。騰訊昨日績前股價反覆,早段曾升4%重上400元水平,但尾市一度倒跌。騰訊收市報389元,升0.2 %,成交166.8億元。有大行認為,騰訊去年第四季遊戲業務表現雖符合預期稍有上升,惟中期而言,監管環境、遊戲審批情況、廣告業務的復甦情況,會是左右騰訊股價的三大重要因素。(文:產經組)

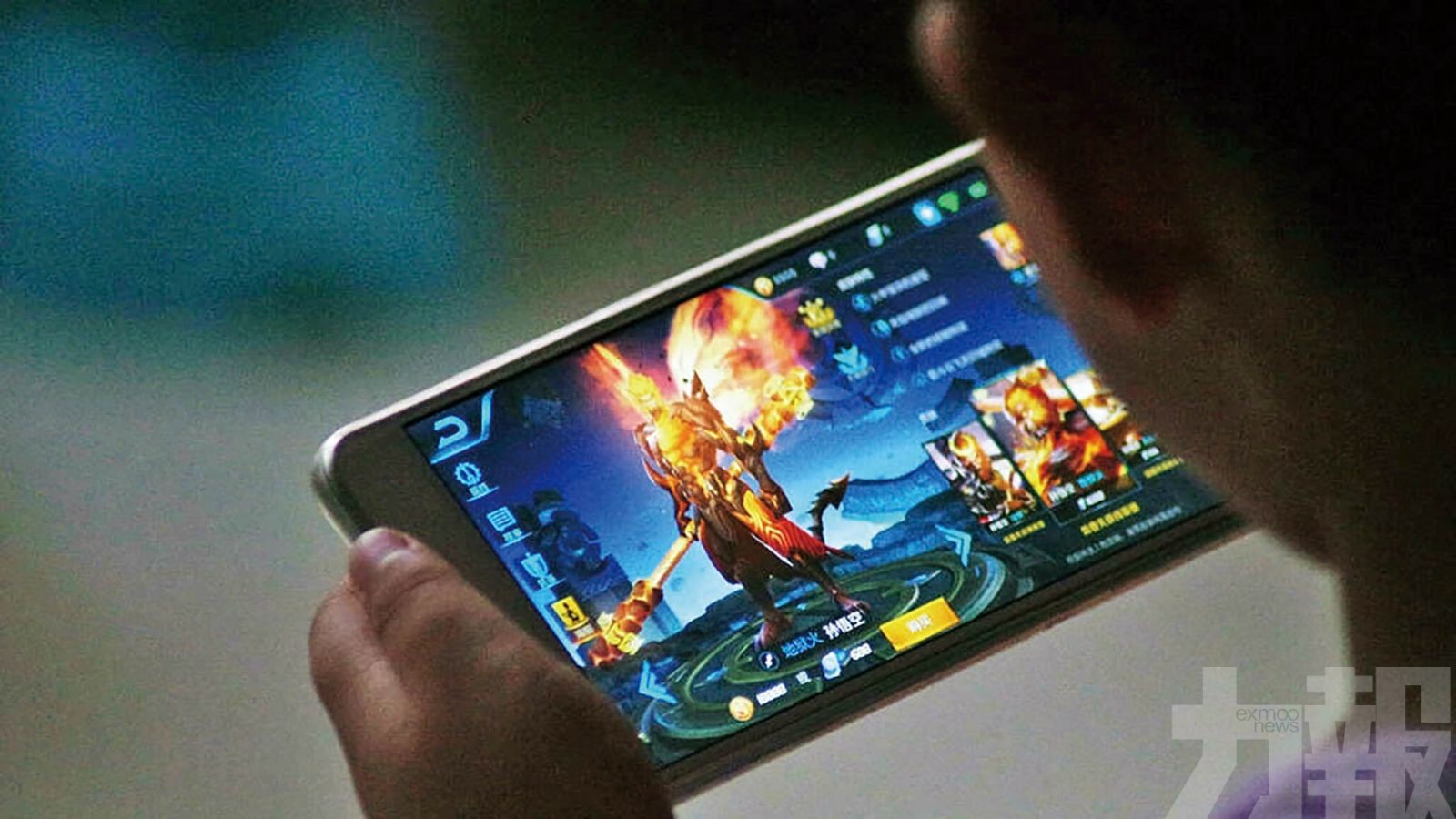

騰訊表示,上季增值服務業務收入下降4%至719億元,當中內地遊戲收入按年跌12%至296億元、國際市場遊戲收入增長16%至132億元。騰訊提到,現有幾款遊戲的收入下降,加上第四季收入的季節性下降,及本季為保護未成年人而採取的額外措施,抵銷《英雄聯盟手遊》及《金鏟鏟之戰》等新遊戲的收入貢獻,影響內地遊戲收入。

網絡廣告按年跌4% 料今年後期恢復增長

騰訊指出,去年第四季未成年人總時長按年減少88%,佔其內地市場遊戲總時長的0.9%;未成年人總流水(即總營收)按年減少73%,佔其內地市場遊戲總流水的1.5%。騰訊預計,未成年人保護措施影響將於今年下半年全面消化,待新版號發放後,騰訊相信將受惠於更多新遊戲的推出。

海外遊戲方面,騰訊稱,通過加深市場滲透率、提升產品及優化營運,致力進一步發展現有的遊戲,此外將繼續推出新遊戲,有望對2023年及以後的增長帶來幫助。

騰訊上季網絡廣告業務收入按年下降 4%至215億元,騰訊解釋,電商及必需消費品等行業廣告主略低於正常水平的季度性廣告需求上漲,以及互聯網服務、教育和遊戲等行業的廣告需求疲弱。

騰訊稱,會繼續提升差異化的廣告解決方案,同時適應監管變化及持續演變的宏觀經濟環境。上季微信日活躍廣告主按年增長超過30%,超過三分之一的朋友圈廣告收入來自以小程序作為落地頁的廣告及通過企業微信連接用戶與客服代表的廣告。騰訊認為,隨著公司適應新環境及進一步升級廣告解決方案,預期廣告業務可今年年後期恢復增長。

金融科技及企業服務去年按年增34%

騰訊金融科技及企業服務業務去年度的收入按年增長34%,至1,722億元。金融科技服務收入的增長主要反映了商業支付金額的增加。企業服務收入按年快速增長,乃由於傳統產業的數字化及互聯網行業的視頻化趨勢,以及自2020年11月合併易車的企業服務收入的貢獻。

截至去年底,微信及WeChat合併月活躍賬戶數達12.68億,按年增長3.53%;而QQ智能終端月活躍賬戶數按年下跌7.19%,至5.52億。

高盛分析三大因素仍左右騰訊股價

高盛分析認為,騰訊去年第四季遊戲業務表現雖符合預期稍有上升,惟中期而言,監管環境、遊戲審批情況、廣告業務的復甦情況,會是左右騰訊股價的三大重要因素。走勢上,騰訊股價自去年2月高位751元(港幣,下同)一度調整近61%,上周在嚴重超賣後出現技術反彈,若以累計跌幅反彈黃金比率23.6%計算,騰訊首個反彈目標404元左右,大致已達成。

策略上,視乎業績後去向,若業績沒有大驚嚇,可在股價穩守370元關吸納,跌穿350元止蝕,中線須重上400元才有望扭轉中長期跌勢,長線目標可以主要大行平均目標價479元作參考。

騰訊上季營收約1,441.88億元人民幣,按年升8%,但遜預期的1453.06億元。圖為騰訊控股主席馬化騰。(美聯社圖片)

騰訊內地遊戲收入按年跌12%至296億元人民幣、國際市場遊戲收入增長16%至132億元人民幣。(互聯網圖片)

分析認為,騰訊去年第四季遊戲業務表現雖符合預期稍有上升,中期而言三大因素仍左右騰訊股價。(美聯社圖片)