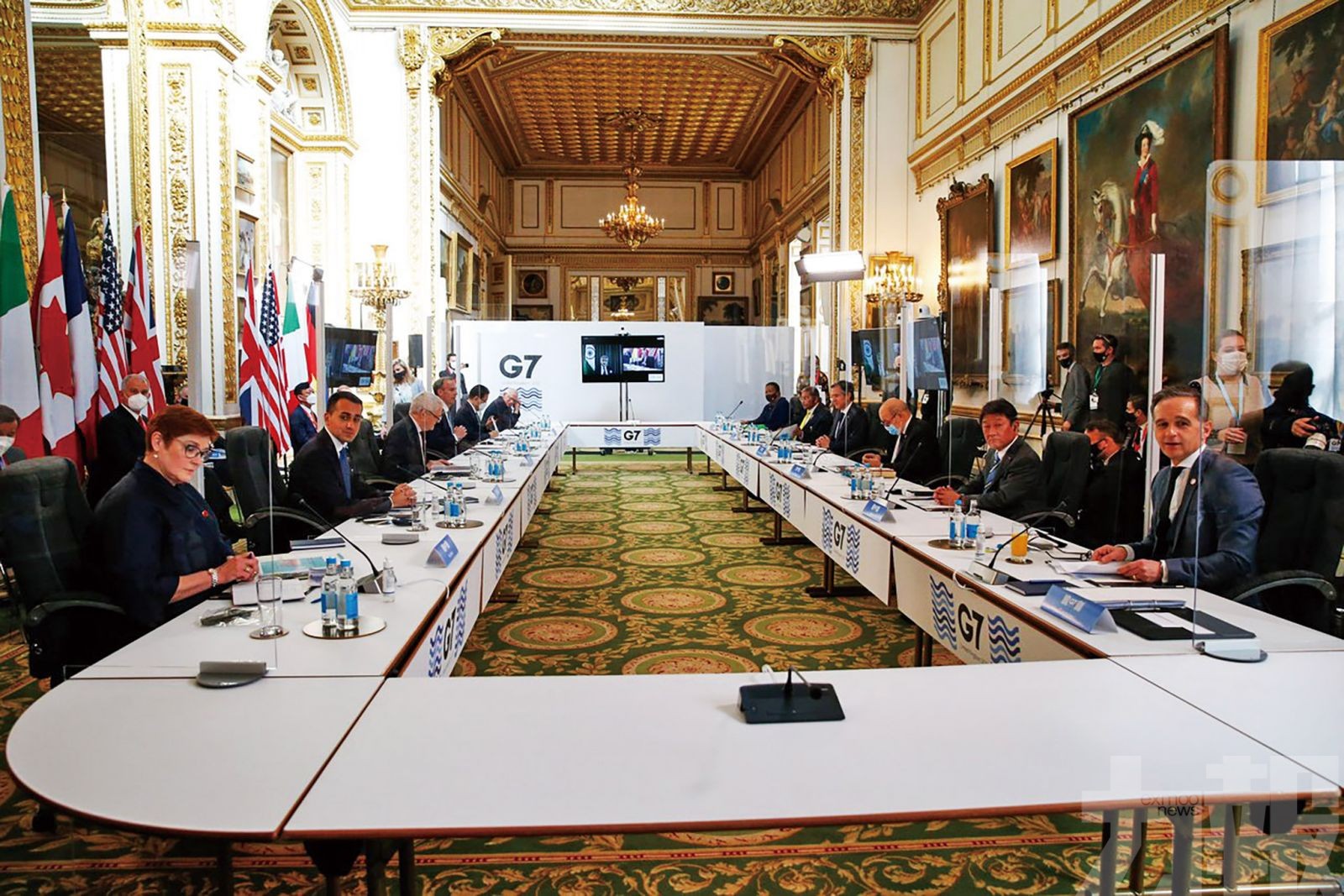

近日,七國集團(G7)財政部部長簽署協議,調整大型跨國公司全球最低稅率到「至少」15%,人們普遍認為該協議將是一項歷史性、顛覆性、革命性的舉措。七國財政部長同時也就各國企業稅收份額分配的新方案達成一致。

但是,不管最終全球稅收協議如何,七國集團不能只顧本國利益,而應該顧及世界共同利益,包括發展中國家,後者對企業稅收依賴程度更高,因此受到跨國公司避稅的打擊更大,這導致全球每年至少2,400億美元的財政損失。

許多發展中經濟體——尤其是低收入國家——甚至沒有參加更高層次的經合組織/20國集團關於基礎侵蝕和利潤轉移的包容性框架的談判。參與過的發展中經濟體主要是24國集團和非洲稅收管理論壇成員國,這兩個組織負責協調積極談判的成員國之間的立場,阿根廷、巴西、印度、墨西哥和南非等部分24國集團成員國同時也加入了20國集團。

七國集團協議引發的第一個擔憂是,最低稅率過低,僅為15%,甚至接近瑞士和愛爾蘭等避稅天堂的水準。由此可見,該協議的出發點是保護本國跨國企業,沒有追隨拜登政府起初的倡議,將全球最低稅率設為21%。

此外,根據目前的提議,大部分額外稅收收入將流向跨國公司的母國,而不是掙得利潤的東道國。不出所料,24國集團成員希望東道國在實施最低稅率方面享有優先權,特別是在服務支付和資本利得方面,以保護其稅基。優先考慮跨國公司的母國只會導致現行國際稅收體系中不公平問題愈演愈烈。

最低稅率能產生多少收入取決於稅率高低。歐盟稅務觀察組織最新研究表明,21%的最低稅率將在2021年為27個歐盟國家帶來1,000億歐元(約1,220億美元)的額外企業所得稅收入,如果最低稅率降低到15%,這一收入將會減半,在發展中國家這一差異更為明顯,稅率為15%時,南非和巴西將分別獲得6億歐元和9億歐元的額外企業所得稅收入,而稅率為21%時,分別能獲得20億歐元和34億歐元的額外收入。

大多數非洲國家的公司稅率為25-35%,全球15%左右的稅率實在太低,因此不太可能導致從該地區轉移的利潤明顯減少。七國集團和20國集團各成員國必須單方面制定比最終協議高得多的最低稅率,來展示全球領導力。最低應該是美國提議的21%,或者25%就更好。

七國集團協定的第二部分提出一套公式,用於分配跨國公司的全球利潤,以期增加稅收收入。但該提議只適用於全球利潤率超10%的大公司,此外,超過新門檻的所謂“剩餘”利潤中至少有20%將在其東道國徵稅。

新規則能夠影響蘋果、臉書和谷歌國科技巨頭,但最終對於全球前百的跨國公司來說,他們受影響的只有全球利潤的極小部分,因此,該規則帶來的額外收入微乎其微,全球年增加稅收收入總額可能不到100億美元。

24團要求對全球利潤進行更大規模的再分配,利潤最高的公司的再分配比例從30%到50%不等。同樣,非洲稅收管理論壇要求規則能夠適用於所有年收入超過2.5億歐元的跨國公司,遠低於七國集團提出的100億美元門檻,該論壇認為,不管如何區分常規利潤和剩餘利潤,企業的東道國都應當有權從其全球利潤中抽成。

事實上,從概念上區分跨國公司的「規」利潤和「剩餘」利潤是不可能的,因為所有利潤基本都是該公司全球活動的結果。一個更簡單的解決方案是,根據產生利潤的關鍵因素,即就業、銷售和資產,利用公式計算出在各國獲得的利潤。

這一規則能夠營造公平競爭環境,防止偷稅漏稅,為跨國公司和投資者提供確定性。相反,七國集團提議的對常規利潤和剩餘利潤的區分方法,則是摻雜了政治因素,旨在避免在全球範圍內進行實質性的稅收和收入再分配。

全球稅收談判似乎和世界貿易組織正在進行的新冠疫苗對話情況相似,發展中國家要求暫時開放疫苗相關智慧財產權,但歐盟領導人極力阻撓,還得到了美國的支持。這兩種情況下,全球領導者不能只顧本國利益,而要確保所有國家在都有足夠的資源來恢復疫情過後的國家經濟,使市場恢復公平秩序,使經濟更具韌性。因此,要滿足發展中國家的需求,我們需要具有歷史意義,且公平的措施。

托馬索.法西奧

國際企業稅收改革獨立委員會秘書處負責人。

安東尼奧.奧坎波

哥倫比亞前財政部長,聯合國主管經濟和社會事務副秘書長,哥倫比亞大學教授,國際公司稅制改革獨立委員會主席。