昨日四大行股價應聲下挫,普遍跌有3%左右。(維基百科圖片)

交行副行長郭莽(左二)透露,正研究新形勢下分紅政策。(官方微博圖片)

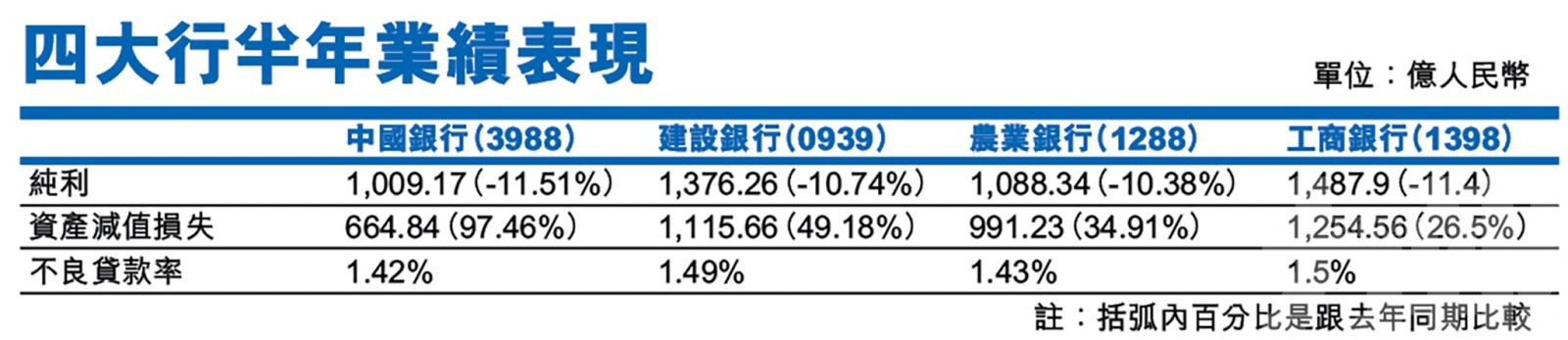

四大國有銀行齊齊公布上半年成績,盈利大為失色,半年純利均按年錄雙位數跌幅,為十年最差,資產減值損失嚴重。各行資產質素呈現急速惡化,不良貸款率及餘額均「雙升」,壞帳水平甚令市場擔憂。昨日四大行股價應聲下挫,普遍跌3%左右。(文:胡夢然)

據四大行半年報稱,盈利下降主要歸於兩方面原因,一是今年疫情期間,四大行積極履行國有大行的社會責任,採取多種措施向實體經濟「讓利」;二是面對複雜的經濟形勢,他們主動化解風險,加大不良處置和撥備計提,未雨綢繆。

今年上半年內銀貸款撥備損失大幅上升,拖累整體盈利下滑均跌逾一成。其中建行(0939)資產減值損失按年增加49%至1,115.7億元(人民幣,下同),拖累純利倒退10.74%至1,376.26億元;農行(1288)純利亦倒退10.38%至1,088.34億元,主因該行上半年資產減值損失按年上升34.91%至近千億元。

工行(1398)減值損失升26.5%至近千五億元,純利跌11.4%至1,487.9億元;而中行(3988)的資產減值損失最為嚴重,大增逾97%,純利跌11.51%至1,009.17億元。

不良貸款率上升

不良貸款方面,農行不良貸款餘額約2,077.45億元,不良貸款率按年無升跌維持在1.43%;工行不良貸款率最高,按年升2個基點至1.5%;建行不良貸款餘額為2,455.16億元,不良貸款率按年升6個基點至1.49%;中行則升2個基點至1.42%。

料全年盈利最多跌25%

富瑞集團中國金融業首席分析師陳姝瑾表示,對於四大行表現並不意外,鑑於上半年各大銀行均受到疫情影響,因此已預計將出現明顯跌幅,不過她認為單以次季而言,部分銀行利潤減少達30%,很大機會是由於監管機構就疫情因素,對銀行的撥備及不良貸款率作出更嚴格指引以支持內地經濟。

她預計下半年不良貸款率將持續上升,銀行在未來兩至三年內仍有一定壓力。未來盈利方面,她估計,最差情况下今年全年內銀的盈利跌幅不會超過20%至25%,否則將導致資本充足率下跌,更將對未來的金融系統造成很大影響。

派息機會減

在盈利倒退情況下,海外監管機構早已要求銀行暫停派息,交行(3328)副行長郭莽公布業績時透露,正研究新形勢下分紅政策。

分析指出,內銀股上半年資產質素惡化導致盈利下降,預期情況將持續至下半年至明年初。雖然內銀股一向以高派息受青睞,惟市場憂慮內銀股派息機會減少,料內銀股價回升動力較弱。鑒於銀行板塊受上述因素困擾,建議投資者可待市況稍微穩定,再入手龍頭股。

中行的資產減值損失最為嚴重,大增逾97%。(資料圖片)

標普:四行資本缺口

2024逾六萬億

標普表示,四大行要滿足旨在保護公眾和金融體系不受大規模銀行倒閉影響而設定的全球資本要求,將面臨數萬億元的資金缺口。

標普稱,被視為全球系統重要性銀行的工行、中行、建行和農行,若要符合總損失吸收能力要求,去年的資金缺口總計為2.25萬億元。

標普表示,隨着銀行盈利能力遭受新冠疫情衝擊,到2024年這一缺口可能最高增至6.51萬億元。