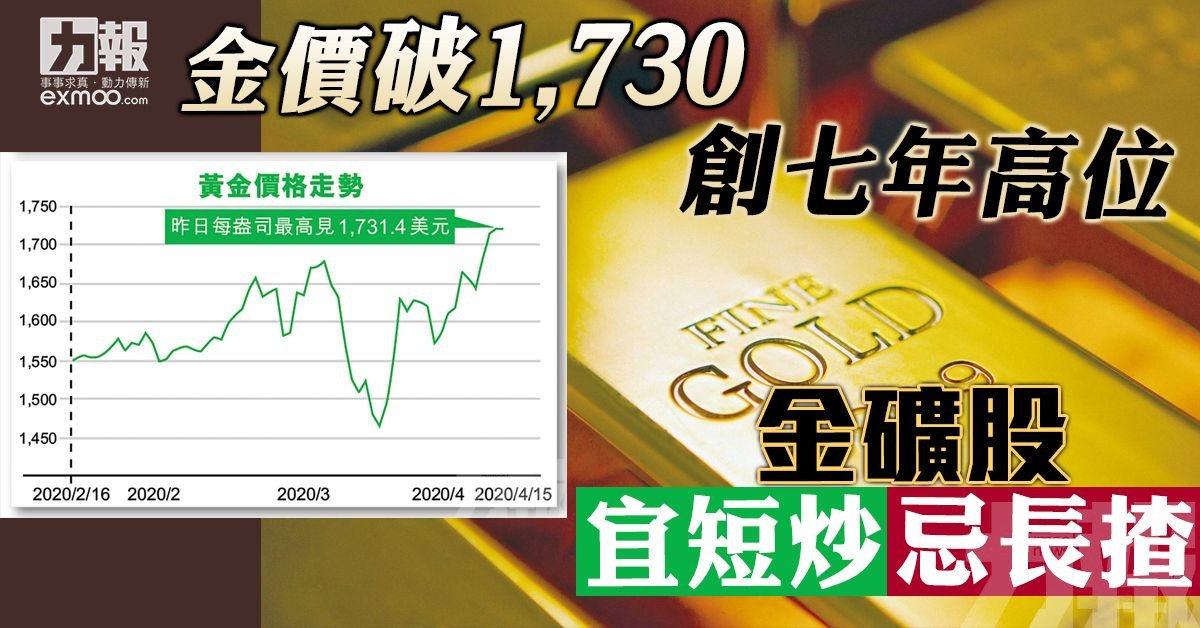

黃金一舉衝上1,730美元,創近七年新高,期金價格更一度突破1,780美元。(資料圖片)

疫情刺激避險買盤,投資者憂慮新冠疫情對全球經濟和美國企業盈利的打擊,紛紛入手黃金避險。13日金價突破1,720美元每盎司,14日一舉衝上1,730美元,創近七年新高,期金價格更一度突破1,780美元。一眾金礦股曾跟升,當中紫金礦業(2899)一度升近一成,惟昨日全線回吐,招金礦業 (1818)跌最多,跌1.306%。市場人士指出,金礦股波動較大,投資還是宜短炒不宜長揸。(文:胡夢然)

早前金價與環球股市齊跌,被視為傳統避險資產的黃金似失靈,金價在過去一段時間隨著各類風險資產價格一同下跌。即使在美聯儲連番減息後,金價仍節節下跌,令不少投資者大跌眼鏡。

有分析師認為,金價與股市齊跌並不罕見,在2008年、2011年及2015年均有出現,當股市跌勢過急,市場流動性不足的時候,投資者需要補倉而拋售貴金屬套現,這是金融市場的慣常做法。

金價底部:1,450美元

不過他相信,金價曾低見1,450美元,相信已是金價底部。從基本面看,美國重啟QE、環球央行減息,有機會帶來滯脹,令金價向好,全年金價頂部看1,680至1,700美元。

另有分析指出,從本質上看,黃金對標的是美元的信用體系,當美元信用體系比較弱時,非常有利於黃金價格走高;而當美元信用體系比較強時,對黃金價格是一種比較大的壓制,黃金價格跟美元指數之間是比較明顯的負相關。

美元弱利好黃金

目前來看,美國經濟確實出現了往下走的趨勢,首先美國經濟數據已經開始走弱,包括非農數據、長短期收益率倒掛等指標;美聯儲確定進入減息通道,包括QE的實施;另外,近三周的數據顯示,美國失業率約為13%或14%,超過了金融危機時期10%的峰值,美國勞工部的數據顯示,3月美國失業率為4.4%。這些都證實美國經濟確實已不太樂觀,意味著美元信用體系開始走弱,對金價而言有比較好的支撐。

金礦股波動大

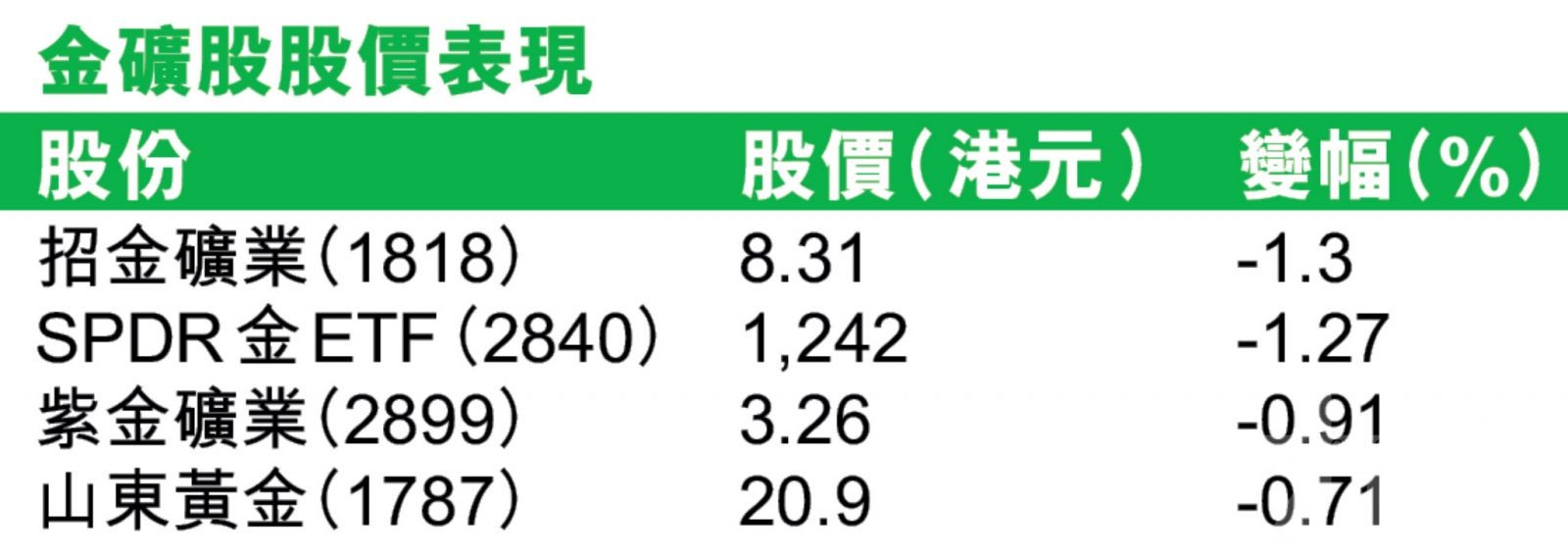

金礦股一度表現強勁,惟勢頭未能持續,昨日全線回吐,招金礦業 (1818)跌1.3%至8.31元;紫金礦業(2899)跌近1%報3.26元;山東黃金(1787)亦跌0.71%至20.9元。黃金ETF方面,SPDR金ETF(2840)跌1.27%,收報1,242元。

金礦股近日表現雖好,惟金礦股素來波動較大,其股價走勢亦未必與金價一致,還要視乎公司本身營運表現、採金成本等因素,風險較高。所以投資者若有意炒金礦股,建議短線炒賣多於長線持有。

投資黃金選ETF 2840最受歡迎

金礦股有別於黃金,若金礦公司經營出現問題,即使金價上升,金礦股的股價也未必跟隨。因此,投資者或可考慮黃金ETF,該類產品在交易所掛牌買賣,價格透明度高,又不用持有實金,買賣如股票交易,十分便利;兼且不用認購費用,管理費相對較低,其價格升跌與金價的相連性較大。

2008年在港交所掛牌的SPDR金ETF,是全球最大型的黃金ETF,目前資產規糢近3,500億港元,年初至今累升一成三。

世界黃金協會(WGC)最新數據顯示,截至3月底止12個月,黃金ETF累計吸納659噸黃金,為金融海嘯以為最多,按年升57%。單計3月份,全球黃金ETF持倉增加151噸,約81億美元(約631.8億港元),相當於資產管理規糢的5%淨流入,令總持倉規糢達到創紀錄的3,185噸。

金價首兩月跑贏大多數主流資產,升幅達7%。報告顯示,隨著全球央行啟動新一輪寬鬆,利率下滑將降低黃金持倉成本,黃金或表現強勁。

有分析師認為,金價與股市齊跌並不罕見,在2008年、2011年及2015年均有出現。(AP圖片)