大西洋銀行金融學講座教授、澳門大學亞太經濟與管理研究所所長蘇育洲

一奇資本合夥人香港交易所創業板前副總監彭沛然

光大新鴻基證券分行部高級副總裁江紹田

香港中文大學(深圳)經管學院執行副院長、校長講座教授張博輝

今年2月出台的《粵港澳大灣區發展規劃綱要》中提出,「研究在澳門建立以人民幣計價結算的證券市場」,綱要一出,澳門政府馬上密鑼緊鼓物色顧問研究。正當報告在進展階段,上月廣東省地方金融監督管理局局長何曉軍突公開透露,說澳門政府已向中央上交報告,要將澳門打造成人民幣離岸中心的納斯達克。

及後澳門經濟財政司司長梁維特雖表示至今未有任何上交中央的報告,但社會上對於澳門交易所的設立仍然議論紛紛。究竟澳門是否具有條件發展證券交易所?要發展,又要朝那個方向或模式走?當中會有甚麼困難?本篇將詳盡去分析及探討。

今年11月,香港創業板正好迎來20周歲,但是因為交易活動長期不大活躍,創業板指數也經常徘徊在79到81點之間,人們對20周年這個里程碑也不顯得太熱烈。

事實上,當年設立創業板時,在所有人眼裡似乎都是個好主意,因為20年前的香港,製造業早已向內地轉移,長期倚賴的房地產業又因97崩盤而垮下來,經濟結構極需要調整。同時,亞洲金融中心的地位也因上海、新加坡的快速崛起而備受挑戰,而互聯網浪潮剛剛起勢,創業板似乎是個恰當的決定。

香港創業板未被市場重視

香港創業板與納斯達克的共同點在於,以高增長公司為目標,注重公司增長潛力及業務前景,對於行業及公司規模與是否盈利的門檻都較低,例如納斯達克吸引著新型科技企業尋求上市,是世界最大的電子交易市場,更是創新型、科技型、成長型企業最好的投資市場之一,包括英特爾、谷歌、微軟、亞馬遜、蘋果、Facebook等國際巨企都在納斯達克上市。

香港創業板成立之初,正逢互聯網企業興起的浪潮,席席無名的中華網1999年7月14日成功在納斯達克上市,融資9,600萬美元,成為中國第一支網絡概念股,香港創業板在11月25日推出,目標是希望吸引有發展潛力的互聯網公司上市,吸納這一波互聯網大潮。

然而香港創業板沒有找到它的英特爾與蘋果,就遇上網絡泡沫化,充斥網絡概念股的創業板在三年時間內下跌90%,從最高峰超過1,800點一直下跌到如今只剩下約80 點水平。年初至今,創業板只有九宗IPO(首次公開發行),共融資7,900萬美元,交易額在過去一年內下降了三分一,只有主板的5%。

即使是亞洲金融中心的香港,要複製納斯達克的成功都不容易,那麼澳門呢?

成立交易所三大條件

「要建立一間成功的證券交易所,過程通常需要數十年甚至近半個世紀的時間」,曾經參與設立香港創業板的彭沛然,在接受本報專訪時堅定地回應。

彭沛然曾經在香港證監會任職,又在香港交易所擔任創業板副總監,參與香港創業板的成立,對交易所及創業板的運作瞭如指掌。談到澳門設立交易所,他根據香港交易所的經驗,強調澳門交易所的出現必須要有幾個重要成分。

一個是投資者,必須研究現時澳門有多少進行投資交易的人士。第二就是要有企業願意上市,給投資者明確的目標。第三個是有沒有所謂的「中介團體」,例如類似投資銀行、股票經紀、相關的法律及會計師事務所等。

這三個成分,簡單來說就是買方、賣方與中介人,彭沛然認為,這三個基本成分組成,才能有好的交易「氣候」:

有否足夠的投資者?

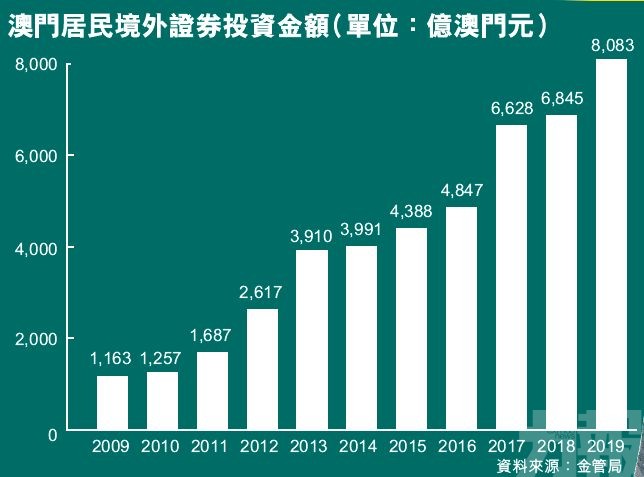

雖然成熟的投資市場是以機構投資者為主,但作為起步,反倒可以看看當地市場是否具有自身條件。根據澳門金管局每年所做的《證券投資調查》報告,澳門居民的境外證券投資在過去十年呈現倍數增長,從2009年的1,163.03億元(澳門幣,下同),增長至今年6月30日統計的8,083 億元,增長5.9 倍。

其中投資內地實體發行的證券佔所有居民境外證券投資的37%,其次是北大西洋和加勒比海,佔21.3%,香港佔13.2% 排第三。

光大新鴻基證券分行部高級副總裁江紹田接受本報訪問時表示,其實澳門本身具備一定的股票投資者,許多投資者都比較資深。他說,以新鴻基證券為例,主要澳門客戶投資產品以港股為主,亦會參與外國股票買賣,亦有投資者投資中長線基金,如債券,而且成交量不少,每月交易量數以億元計。基本上投資者遍布各個階層,但以高資產淨值的客戶較多,偏向「穩陣」、長線投資。「澳門居民富裕,澳門投資者投資金額都不細,其實澳門是有一定(投資市場)的需求」他說。

證券投資的增加,一部份原因也歸功於居民存款的提升,以及澳門政府的財政儲備大幅提升所致。同樣根據金管局統計,澳門居民存款總額由2009年的2,073.29 億元,至2019 年增加2.2 倍的6,550.5 億元,同時貸款與存款比率維持在57.6%。

兩方面的數據顯示,澳門居民開始有能力,也有意願增加證券投資的金錢投入。當然,要發展強大的交易所,資金仍是遠遠不足,但起碼具備一個初步的條件。

加上澳門沒有外匯管制,資金往來自由,境外資金進入成本低,若有吸引力足夠的投資目標,澳門也具吸引機構投資者的條件。

有否足夠的企業上市?

澳門地方小,經濟模式單薄,八成以上的收入來自博彩業,別的企業規模有限,數量也不多,若光靠本土企業,要尋找合適上市的公司實在有限。然而,若能放眼於內地的企業,那又是另一番光景。當然,若能得到中央政府助力,鼓勵內地業到澳門上市,就有大量企業能在未來澳門交易所掛牌。

廣東省地方金融監督管理局局長何曉軍曾在「第八屆嶺南論壇」上提到,廣東省有45,000家國家級高新技術企業,但廣東的上市公司只有600家,也就是說,目前的深交所、上交所與港交所,仍然無法滿足高新技術企業的直接融資需求。

香港中文大學(深圳)經管學院執行副院長、校長講座教授張博輝接受本報訪問時指出,內地交易所的上市方式是「審批制」,中小企業整體上市時間十分漫長,而要在香港上市,則需要滿足香港證券法律法規的要求,對中小企業來說有一定難度。另外,香港交易所主板以金融和地產股為中心,並非以科技股主導。加上中小企業經營風險大,所以銀行一般不願意借錢給科技企業或中小企業,導致內地傳統企業會選擇在國內上市。

然而,科技企業則不同,公司的創始人希望有更多話語權,想要同股不同權的股權結構。

張博輝猜測,提出設立澳門交易所的想法,目的就是為了填補這一方面的空缺。「在現時市場發展需求和政策需要環境下,澳交所是一個期待」張博輝說。

不過,彭沛然則認為,若發展初期即鎖定科技企業可能會相當困難,因為科技企業最大的問題是初期營運業績並不穩定,投資者會出現一定損失,一有損失便可能導致成交量與投資者深度不足。

有否充足的專業人才?

澳門的地域特徵比較小,若要成立證券交易所,需要的資源非常多,首先是人力專才資源。張博輝指出,由於金融業是一個服務業,需要很多投行、證券公司、會計師事務所及法律諮詢公司等等,讓一系列服務證券市場的機構去服務顧客。現階段而言,澳門缺乏上述類型人才,加上若要容納這麼多新的公司和人員,會有一定困難。

不過,澳門自身亦存在獨特優勢,首先是葡語國家的聯繫。可能會獲得葡語系國家投資者及公司,通過澳交所進行投資和融資;其次是背靠大灣區,從政策、市場及技術上都能獲得比其他城市更好的資源;再者是澳門的國際化、資金出入自由,可吸納外國資金流入澳門,以上種種獨特優勢都是其他內地城市不能媲美的。所以,縱然目前專才不多,但可以靠引進專才解決問題。

江紹田則指,現時中央實行大灣區政策,政策涉及不同領域及地區,在這方面可以引入不同專才,從而吸引投資者進駐澳門市場。